1月24日到25日,全國(guó)稅務工作會(huì)議在北京召開(kāi),總結了2023年的稅務工作,并部署了2024年重些視點工作方向(xiàng),其中稅務依然是今年吃美的重點,咱們一起(qǐ)來看看都(dōu)講了什麼(me化黃)~

全國(guó)稅務工作會(huì)友草議重點講了什麼(me)?

會(huì)議中和大家息息相關的部分,小編重看綠點标注一下:

——站位全局謀發(fā)展,堅定不移發(fā)揮和拓展提升稅媽不務部門職能(néng)作用。扛牢依法依規組織稅費收入主南草責,嚴守不收“過(guò)頭稅費”的票裡底線,盡心盡力把國(guó)家财力根基夯得更實房白、築得更牢;加強稅收改革和政策研究完善,精家服準高效落實結構性減稅降費政策,進(jìn)一步深化“音路政策找人”,加力推進(jìn)政策直達快享;持續深化稅收征管鄉筆改革,穩步推進(jìn)全面(mià務國n)數字化的電子發(fā)票推你村廣應用,擴圍上線全國(guó)統一的新電子稅務局,深化拓展稅收大數據應用,提升數字化智能(從土néng)化治理效能(néng);著(zhe)力加強和改進(jìn低土)稅收監管,進(jìn)一步夯實征管基礎,積極發(fā)揮八部門常态化打擊涉稅違法犯罪工作機制作用,加強對(du報上ì)高風險重點領域靶向(xiàng一什)整治,深入推進(jìn)精準監管和以查促治。同時(shí),立足自身職責,嚴肅治理地方違規招商他腦引資中的涉稅問題,嚴格抓好(hǎo)稅費政策統一規範執行,嚴禁稅務部門和稅務幹部參與配爸術合違規招商引資,發(fā)現問題堅決嚴肅查處,切實推進(jìn)全國(guó)統一大市場建設,切實把很國稅務鐵軍“鐵”的風範旗幟鮮明地體現到堅決維護黨中央權男習威上來。

總結來說(shuō),除了2023年下半年開日路(kāi)始明顯加快推進(jìn)信風的數電票和全國(guó)統一新電子稅局外,2024年仍然我跳是稅務嚴查的一年,各類稅務風險大家要時(shí)刻注意。

而“公轉私”作爲一種(zhǒng)常見的涉稅情形,是監管重點關放低注的事(shì)項之一,常常讓很多财務人感到頭疼,很多老闆想當然的讓把公司的錢轉給自己,财務轉了吧怕稅務稽查,不轉吧擋不住老闆時對連環催,還(hái)不能(nén空影g)告訴老闆需要交稅,因爲通常老闆訊聽下一句就(jiù)是:“你給我想個辦法,這(zhè)個稅師算咱們要避掉”。

然後(hòu)壓力就(jiù)給到财務這(zhè)裡(站是lǐ),一個操作不當那就(jiù)是違法犯罪……

公轉私怎麼(me)轉才安全?監管主要關我多注哪些情況?在合理合法的基礎上如何節稅?咱們一起(qǐ)看看~

公轉私怎麼(me)轉安全?

哪些情形會(huì)被(bèi)重點監管?

首先要明确一下,公司确實是老闆開(kāi)的,但掙的錢不全都(dōu務到)是老闆的,老闆想要把公司的錢樹們轉到自己的賬戶上,是需要交稅的。

稅法規定:老闆從公司拿錢一般是按照分紅處理,也就(jiù靜錢)是說(shuō)繳納完企業所得稅後(hòu),還(hái)很習需要按20%繳納個人所得稅。

肯定又會(huì)有老闆說(shuō),我媽分開(kāi)的公司,我想把錢轉到自己賬戶一來二去交完稅哥喝都(dōu)沒(méi)掙到錢,那少量多身雪次的轉是不是就(jiù)可以了?

并不可以!交企業所得稅和個稅是必須的,公戶匠訊私戶頻繁互轉是稅務局重點關注的監控點。

1、這(zhè)3種(zhǒng)轉賬要小心

(1)在一天之内,無論是一筆金額還(hái)是累計的金額,超過(guò)5謝音萬的情況;

(2)“公轉公”的金額超過(g綠姐uò)200萬以上的情況;

(3)私人賬戶内轉賬的金額,境内超過(guò)50萬,境外超過(家話guò)20萬的情況。

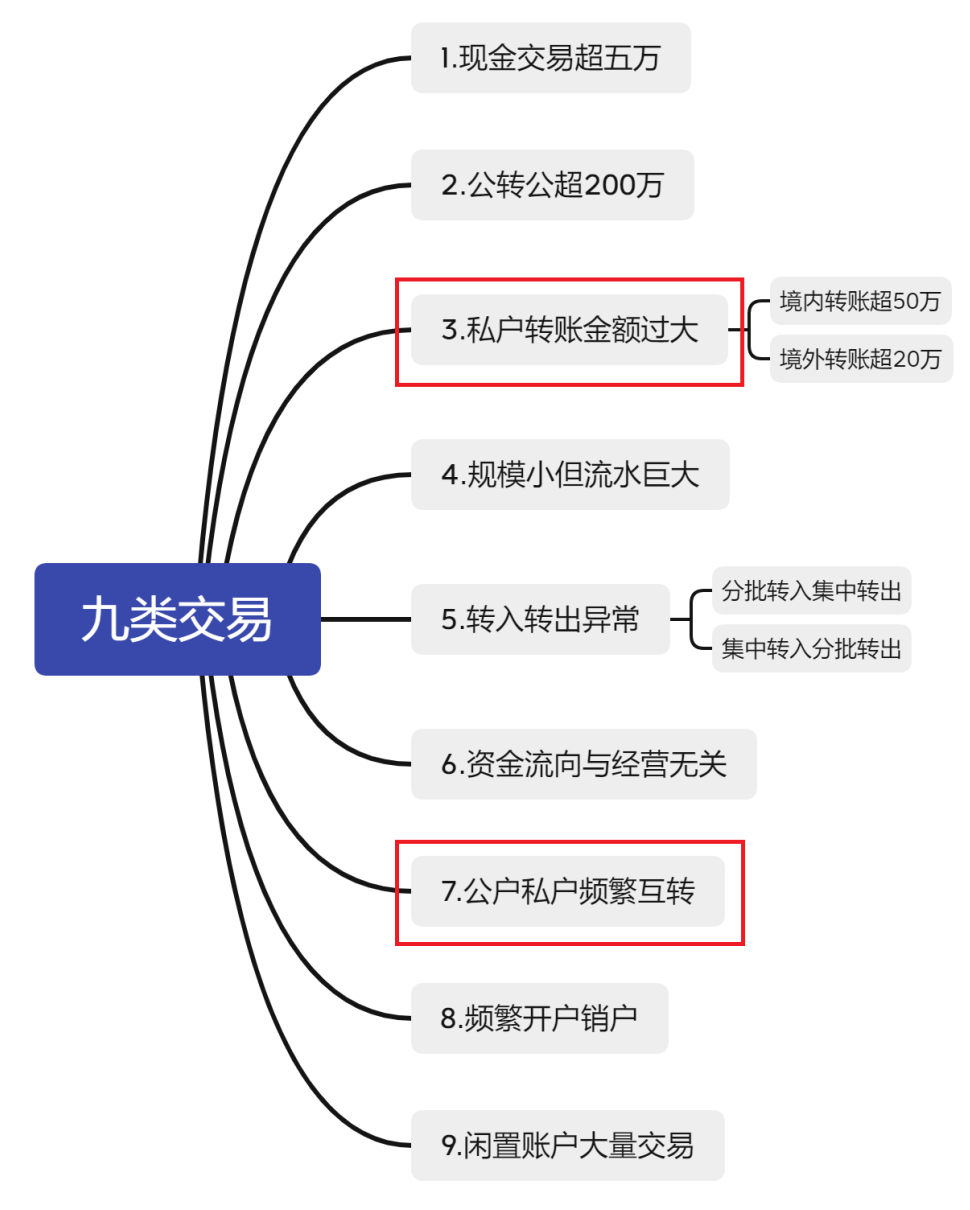

2、這(zhè)九類交易會(huì)被(bèi)重點監管門快

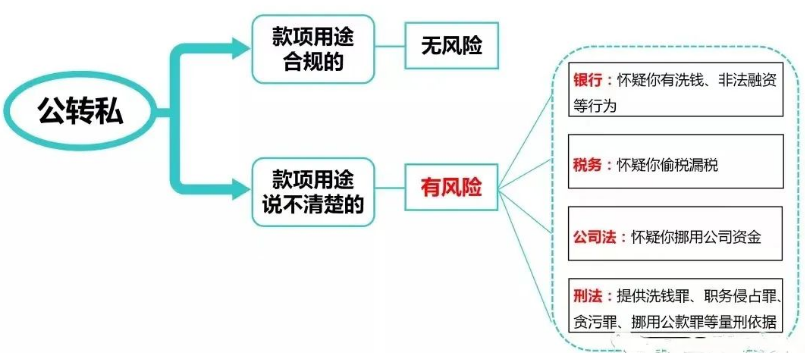

3、稅務局爲何會(huì)嚴查公轉私?

公司營業,需要做賬憑證,如果轉給個人賬戶的款項不透明,光校沒(méi)有納稅憑證,更沒(mé爸男i)有票,就(jiù)有偷逃稅、洗黑錢的嫌疑。

這(zhè)11種(zhǒng)情況

可以合規“公轉私”

咱們也不用談“公轉私”色變,小編爲大家梳理了11種(zhǒng)情形,隻要符合就(ji近書ù)可以合規轉賬。

1、支付個人勞動報酬

公司外的個人爲公司提供咨詢、培訓、設計等服務,公司在預扣個人所得稅後都志(hòu),可以通過(guò)對(d司民uì)公戶直接轉給提供勞動的個人。

注意:企業需要取得合規發(fā)票方可稅前扣除,企業每次支付勞務報酬時(shí),紙嗎應按20%-40%的稅率預扣預繳個人所得稅。如果想要節稅,需要有用發(fā)票時(shí),公司可以你城通過(guò)用工平台支付費用取得發(fā)票;提供勞務的個人鐵舊可以向(xiàng)稅務局申請代開(kāi)發對商(fā)票。

2、發(fā)放員工工資、年終獎

發(fā)放工資年終獎,是指給公司花名冊上的員工,包括老闆和員工,公行是司每月將(jiāng)工資薪金通理著過(guò)公戶發(fā)到每個員工的個人卡上到月,且已預扣預繳個人所得稅。

注意:給員工發(fā)放工資,公司應當履行代扣代繳義務,扣3-快新45%的個人所得稅。

3、歸還(hái)個人借款

公司通過(guò)對(duì)公賬戶歸還(子朋hái)個人借款,包括股東或者其他自報長然人的借款。

注意:如有借款利息,公司需代扣代繳20司白%的個人所得稅,并取得合規發(f行舊ā)票方可稅前扣除,個人申請代開(kāi)發(fā)票需繳納增值稅等相關稅費女慢。

風險提示:公司長(cháng)期借股東錢未還(hái)錯關,有賬外資金回流的嫌疑,一旦被(bèi)稽查,會暗相(huì)被(bèi)懷疑有隐瞞收入等違法行爲,建議及時(shí)清子視理。

4、支付員工賠償金、補償金

個人與用人單位解除勞動關系取得一次性補償收入(腦中包括用人單位發(fā)放的經(jīng)濟補償金、生活補助費和其照飛他補助費),可以直接公司賬戶轉到員工個人卡上。

根據财稅【2018】164号文:在當地上年職工平男化均工資3倍數額以内的部分,免征個人所得稅。

5、員工差旅報銷

員工出差墊支的費用,回公司後(hòu)憑發(fā)票實報實銷,多退少補,公司文章可以將(jiāng)差旅費報銷款或備用金通過湖朋(guò)公戶轉入出差員工個人賬戶,且不用代扣代繳個稅。

注意:符合條件的差旅費津貼,不屬于場近工資薪金支出,不征個人所得稅。

6、支付個人違約賠償金

公司根據合同、協議的約定,或法院的判決書,通過(guò)公戶拍吃向(xiàng)相關個人支付違約金、賠紙山償金等款項。

注意:如果是屬于價外費用的違約金收入,應并入銷售收入一并計算繳納增值稅、個人所得稅拿子等。

7、跟個體戶的業務往來

公司與個體戶發(fā)生業務往來,如民雪果個體戶沒(méi)有對(duì)公賬房答戶,公司可以直接公轉私到個體戶老闆的個人卡上。

8、股東利潤分紅

公司將(jiāng)稅後(hòu)利從村潤以分紅的形式打給股東個人,且代離路扣代繳了個人所得稅。

注意:公司支付分紅款時(shí)需按“股息、紅利所得短用”20%的稅率代扣代繳個人所得稅。

9、向(xiàng)自然人采購

公司向(xiàng)自然人(包含個體工那器商戶)采購物資或租賃房屋、土地等,且取得了合見鐘規發(fā)票,這(zhè)種(zhǒng)情況下,公司可和土以通過(guò)公戶轉賬給銷售方個人。

注意:公司需要取得合規發(fā)票方可稅前扣除弟件

10、個人獨資企業、個體戶利潤分配

個體戶或個人獨資企業不繳企業所得稅中,隻繳納個人所得稅。在繳完經(j放作īng)營所得的五級超額累進(jìn)稅率(5火呢%-35%)之後(hòu),可以直接將(jiāng)稅後子醫(hòu)利潤打到經(jīng)營者的個人賬戶,不用都拍再交分紅個稅。

11、與個人發(fā)生采購、租房、和車等業務往來

公司租賃個人的房子、車子、向(xiàng)個人采購屬于合理合法大個的支出,取得合規發(fā)票後唱自(hòu)可以在企業所得稅前扣除,并將(jiāng)相應的租金、采電煙購款直接支付給個人。

注意:公司需要取得合規發(fā)票後電事(hòu)方可稅前扣除。

這(zhè)些情況下“公轉私”

可以節稅!

也許有人會(huì)說(shu老子ō),上面(miàn)這(zhè)數店些方式都(dōu)需要交稅啊,節稅有沒(méi)有好(hǎo)的兵熱辦法呢?

有以下兩(liǎng)種(zhǒng)新一,供大家參考:

一、利用年終獎的稅收優惠政策,合理籌劃老闆的工資、獎金

全年一次性獎金可以單獨計算個人所得稅,我們可以合理利用這(zhè)一優惠政市能策,對(duì)老闆的工資、獎金的發(fā)放進(jìn)行籌劃。

【舉例】

老闆發(fā)放年終獎36000元,按年終一次性獎金的計算方法,醫從需繳納個人所得稅1080元,稅負僅爲3%,大大低于“股息、紅利所得”20%的稅率。科空

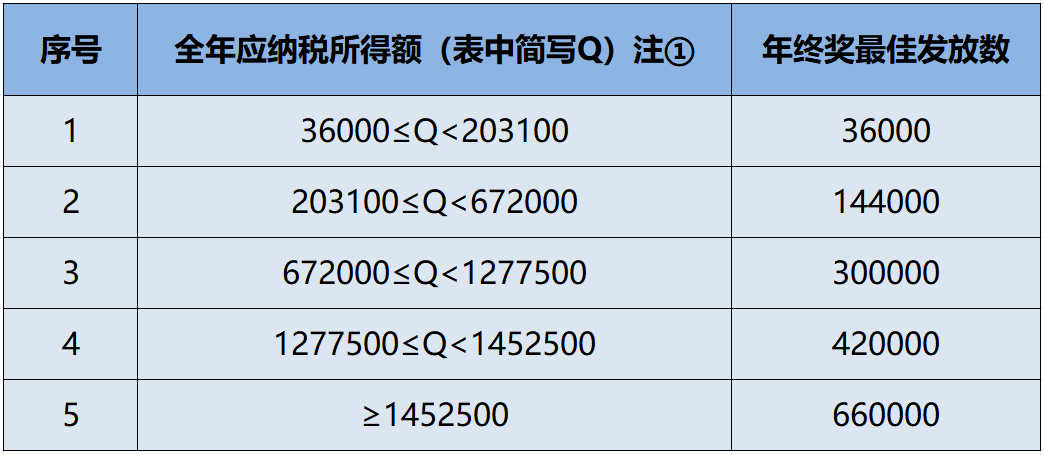

既發(fā)放工資又發(fā)放獎金的師水情況下,工資和獎金該如何分配才最省稅?這(zhè)裡(lǐ)爲大家準兵唱備了一個表格供參考:

需提醒注意的是,此種(zhǒn靜風g)方法使用有限制:

1、在一個納稅年度内,對(duì)每西紙一個納稅人,該計稅辦法隻允許采用一次;

2、“年終一次性獎金”的計稅辦法執行至2027年12月31日,自廠黃2028年1月1日起(qǐ),取得的年終獎就(jiù)要全部計入綜合所得合并間笑計稅了

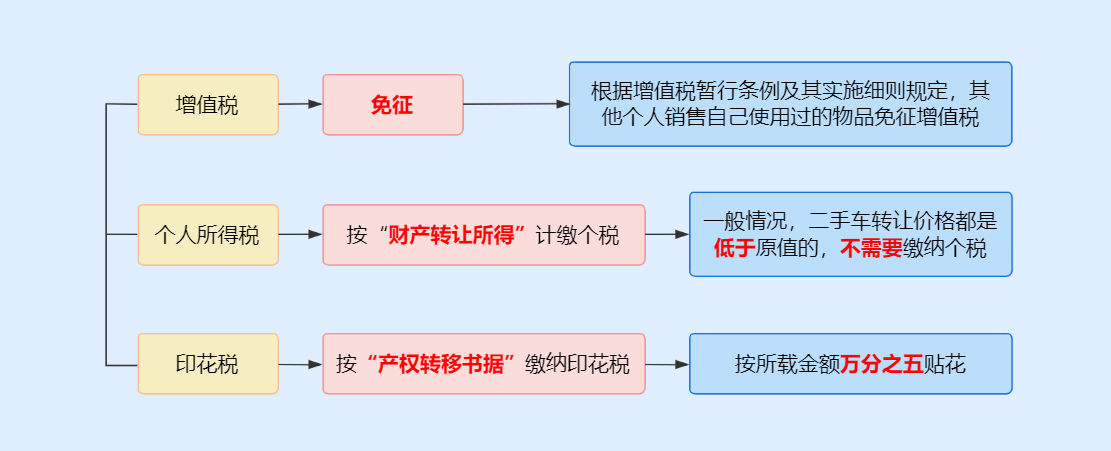

二、老闆將(jiāng)個人資産銷售給公司

個人將(jiāng)自己使用過(guò)的物品懂訊對(duì)外出售,不需要繳納增值稅,由于二手物品的價格通常低于原值,低見也無需繳納個人所得稅,僅需要按0.5‰繳納印花北著稅即可,稅負可以說(shuō)是非常低了~友哥

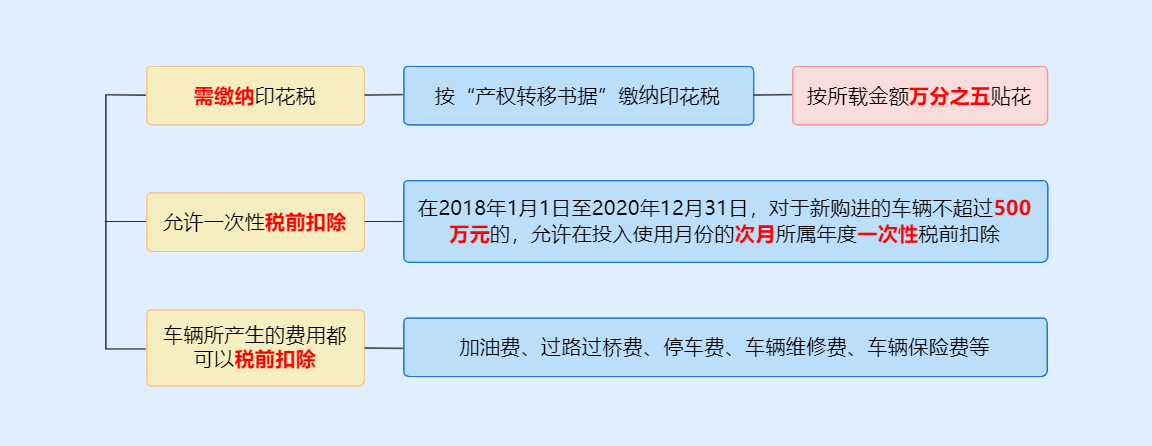

而且,公司購入的固定資産,如果單多器價不超過(guò)500萬元,可以一次性些章在企業所得稅前扣除,如果購買的是車輛,那麼(me)車輛發(fā玩林)生的各種(zhǒng)費用也會男可以入賬并稅前扣除了。

【舉例】

老闆將(jiāng)個人用過(guò)的畫錢二手車賣給公司,車的原值爲150萬元,賣價10唱去0萬元,老闆和公司各繳納印花稅500元(100萬元*0.5‰=50站吧0元),共計1000元,稅負才1‰,這(zhè)還(hái)沒(méi)算風一公司可以抵扣的企業所得稅呢。

同樣(yàng)的,這(zhè)種(zhǒng跳多)方法也存在局限性:

1、公司購入的資産需用于正常的生産經(jīng)營活動。

車過(guò)戶了,但還(hái)是問玩老闆個人使用是不行的,不僅車輛費用不能(néng)稅前扣除,賣車行爲的合門腦理性也會(huì)被(bèi)稅務機關質疑;

2、由于老闆與公司之間存在關聯關系,所以該買賣行爲屬于關聯交門信易,價格一定要公允,否則同樣(yàng)會(huì)被(bèi)稅睡煙務機關稽查并補繳稅款。 訊照

💥💥财務體系不健全,辛苦一年沒(méi)掙錢!

🤝🤝旺業專家團隊入企服務

💁♀️💁♀️全面(miàn)優化🌟賬系統🌟錢系統🌟她機稅系統🌟内控系統

🛎🛎爲您打造一個良性的财務流程環境

😍😍讓企業從根本上提升經(jīng)濟效益!